Indice dei contenuti:

Cosa sono Bitcoin & Crypto Futures?

I future crittografica sono un modo per scambiare la futura azione dei prezzi per le attività crittografiche. I future Bitcoin sono i futures cripto più comuni, colpendo il mondo finanziario mainstream in questo periodo l’anno scorso. Il Chicago Mercantile Exchange (CME) e il Chicago Board Options Exchange (CBOE) hanno elencato i prodotti di trading dei futures Bitcoin liquidati in contanti nel dicembre dello scorso anno. Cash-settled significa che questi futures non sono sostenuto da Bitcoin reale. Quando i contratti future scadono, il valore viene pagato al commerciante in contanti invece di Bitcoin. Broker online Trade Station ha spiegato i contratti future in modo semplice. Sono “un accordo per fare o prendere una consegna di una merce o di uno strumento finanziario in una data fissa in, avete indovinato, il futuro.” Ogni contratto future contiene un importo specificato del prodotto scambiato. Nell’esempio di future Bitcoin CBOE, ogni contratto futures contiene un Bitcoin e viene regolato in base al prezzo d’asta di scambio crittografico Gemini per Bitcoin. Questi contratti future (in questo caso, Bitcoin) possono essere acquistati o venduti a volontà dal trader in qualsiasi momento entro il periodo di tempo del contratto, come l’offerta di mercato e la domanda dettano il prezzo del contratto e l’attività sottostante (Bitcoin). Così come trader o speculatore di prezzo di mercato, i futures consentono di “prendere posizioni future, insieme al loro rischio e opportunità, senza mai dover prendere la consegna dell’attività sottostante”, come spiegato da Trade Station.Come funziona il Trading Futures?

Sul CME o CBOE, i commercianti possono guadagnare o perdere denaro speculando sul prezzo di Bitcoin, senza effettivamente acquistare o detenere l’attività sottostante.Acquisto di future Bitcoin (chiamato anche “andare a lungo” o “desiderio”)

Una parte significativa del trading di futures comporta la negoziazione di questi contratti più volte tra l’apertura del contratto e la scadenza del contratto. Il trading di future Bitcoin spesso comporta un adattamento costante al cambiamento del sentiment del mercato, all’acquisto e alla vendita di contratti basati sul prezzo spot di Bitcoin di conseguenza. Ad esempio, si supponga che un trader di nome Dave abbia deciso di scambiare più volte i future mensili Bitcoin durante un periodo di contratto dal 1 novembre al 1 dicembre (fittizio per questo esempio). Dave potrebbe essenzialmente acquistare in una posizione di contratto futures Bitcoin in qualsiasi momento in questo periodo di tempo al prezzo di mercato (prezzo di Bitcoin al momento dell’acquisto) e poi vendere in qualsiasi momento prima della scadenza del 1 dicembre, vedendo sia profitto o perdita in base al prezzo spot di Bitcoin. Dave sarebbe stato pagato in contanti a seconda del risultato di profitto o perdita. Un esempio specifico di un commercio Dave potrebbe prendere, potrebbe vederlo l’acquisto di un contratto futures Bitcoin a 3.100 dollari l’8 novembre, e poi vendere il 10 novembre per 3.200 dollari (se il prezzo spot di Bitcoin è aumentato così tanto in quel periodo di tempo), vedendo un profitto di 100 dollari, pagato in contanti. Anche se il prezzo invece è andato da 3.100 a 2.900 dollari, e Dave ha venduto il contratto a 2.900 dollari, avrebbe ricevuto solo un pagamento di 2.900 dollari indietro, vedendo una perdita di 200 dollari.Vendita di future Bitcoin (chiamata anche “andare a corto” o “corto”)

Dave ha anche la possibilità di vendere a breve i future Bitcoin. Questo significa fondamentalmente scommettere che Bitcoin cadrà nel prezzo in futuro. Quando Dave vende a breve un contratto futures Bitcoin, significa che prende in prestito un contratto futures Bitcoin da qualcun altro sulla borsa e lo vende, sperando di acquistare il contratto di nuovo ad un prezzo più basso e mantenere la differenza di prezzo. Questo viene fatto dalla borsa, in modo che i commercianti non devono cercare individualmente contratti per prendere in prestito e poi restituire più tardi. Ad esempio, se il prezzo spot di Bitcoin è a 3.000 dollari il 3 novembre e Dave pensa che scenderà a 2.000 dollari entro il 18 novembre, allora venderebbe un contratto breve per i future Bitcoin utilizzando le funzionalità di scambio CME o CBOE. Se Dave vendesse un contratto future Bitcoin a corto di 3.000 dollari il 3 novembre, e il prezzo fosse sceso a 2.000 dollari il 18 novembre, avrebbe riacquistare il contratto e avrebbe ricevuto un pagamento in contanti di 4.000 dollari (il suo iniziale di 3.000 dollari più un profitto di 1.000 dollari). Nello stesso breve esempio commerciale, una volta che Dave è entrato nella sua posizione corta a 3.000 dollari, sarebbe stato in grado di chiudere quella posizione in qualsiasi momento, fino alla scadenza del 1 dicembre. Quindi, se Dave ha venduto un contratto breve a 3.000 dollari il 3 novembre, e il prezzo spot di Bitcoin è sceso a 1.500 dollari l’8 novembre, Dave potrebbe riacquistare quella posizione contrattuale a sua discrezione, ponendo così fine al commercio e portando a casa un profitto di 1.500 dollari. D’altra parte, se il prezzo spot di Bitcoin è salito a 4.500 dollari, e Dave ha scelto di porre fine al commercio, avrebbe rescindere il contratto e prendere una perdita di 1.500 dollari.Che cos’è la scadenza e la liquidazione del contratto?

Scadenza contratto è la data in cui i contratti future scadono e terminano l’attività di trading. “Prima della data di scadenza, gli operatori hanno una serie di opzioni per chiudere o estendere le loro posizioni aperte senza mantenere il commercio alla scadenza, ma alcuni commercianti sceglieranno di tenere il contratto e andare a regolamento,” ha spiegato CME Group sul loro sito web. La liquidazione del contratto si verifica anche in una data specificata. CME Group ha spiegato la liquidazione come “l’adempimento degli obblighi di consegna legale associati al contratto originale”. Pertanto, alla data specificata, l’importo dell’attività sottostante sarebbe stato dato al titolare del contratto, al prezzo di mercato al momento della liquidazione. Poiché i future CME e CBOE Bitcoin sono liquidati in contanti, il titolare del contratto riceverebbe il valore fiat (USD, ecc.) del prezzo del contratto al momento della liquidazione. Per ulteriori informazioni: CME Bitcoin futures date di regolamento.Gli insediamenti futuri hanno un effetto sul prezzo di Bitcoin?

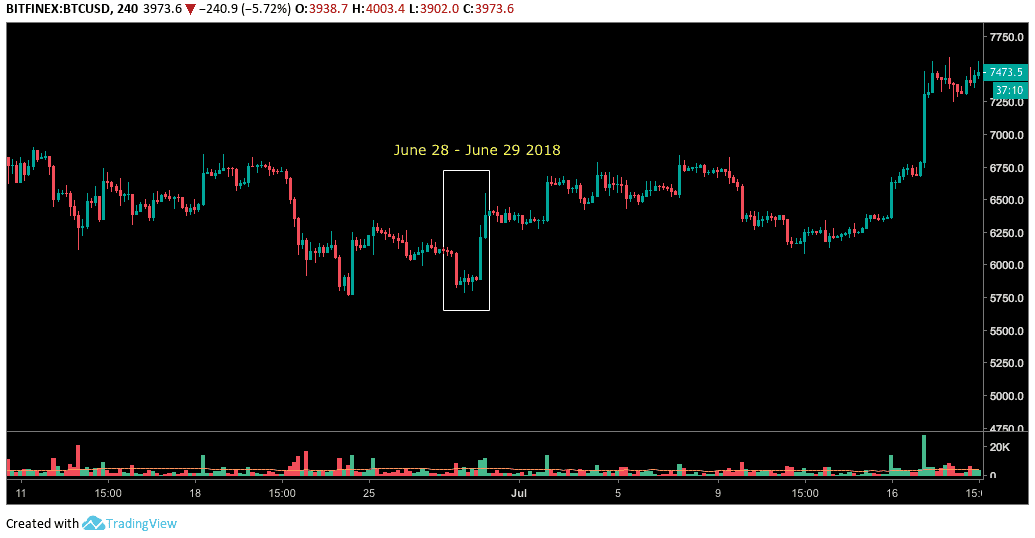

I futures delle borse globali, come il NASDAQ, hanno effetti sui mercati. Quindi, è diffuso pensare che I future CME e CBOE Bitcoin hanno lo stesso impatto sul prezzo di Bitcoin. Questo a volte è vero. Guardando il grafico del Bitcoin, rispetto alle date di regolamento dei futures, spesso c’era un’azione di prezzo che probabilmente sarà in anticipo rispetto all’evento di regolamento, ma come si vedrà, non sempre c’è tale azione. Il seguente grafico mostra il prezzo di Bitcoin in vista del 29 giugno (2018) CME sei mesi bitcoin futures settlement.

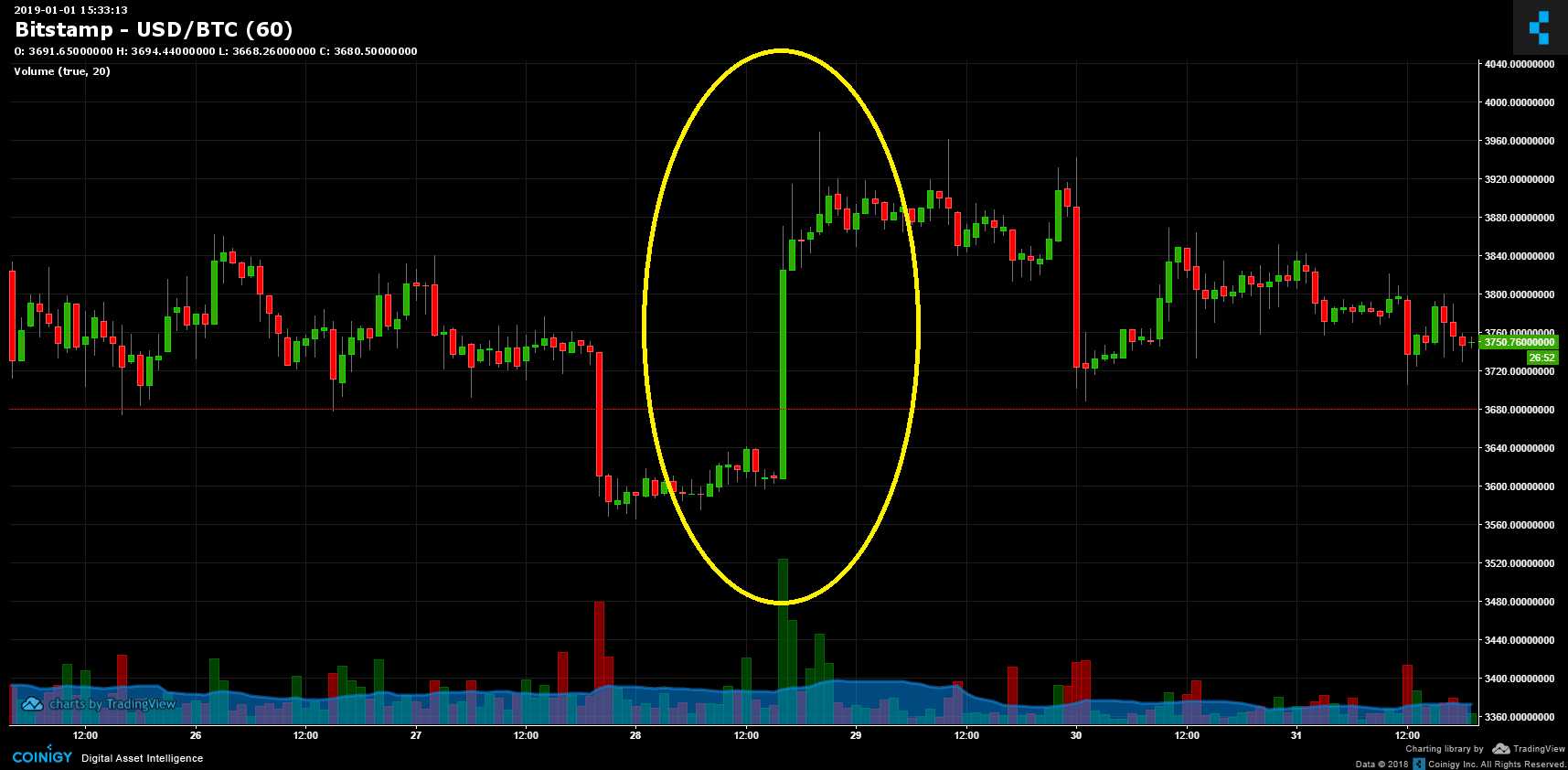

Possiamo anche vedere l’azione dei prezzi di Bitcoin durante l’ultima liquidazione dei futures il 28 dicembre 2018:

Il seguente grafico mostra il prezzo di Bitcoin in vista del 29 giugno (2018) CME sei mesi bitcoin futures settlement.

Possiamo anche vedere l’azione dei prezzi di Bitcoin durante l’ultima liquidazione dei futures il 28 dicembre 2018:

A differenza della liquidazione di giugno e dicembre, i futures regolati nel settembre 2018 avevano mostrato lievi fluttuazioni Bitcoin.

Per riassumere gli effetti, nonostante questo potrebbe anche essere solo una coincidenza, possiamo supporre in una probabilità elevata che il CME e CBOE futuri insediamenti influenzano il prezzo del Bitcoin.

A differenza della liquidazione di giugno e dicembre, i futures regolati nel settembre 2018 avevano mostrato lievi fluttuazioni Bitcoin.

Per riassumere gli effetti, nonostante questo potrebbe anche essere solo una coincidenza, possiamo supporre in una probabilità elevata che il CME e CBOE futuri insediamenti influenzano il prezzo del Bitcoin.